|

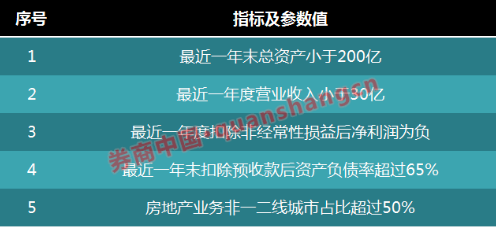

近日,市场一直传言房地产企业发债将放开,券商中国记者从多家券商获悉,交易所确实有最新的窗口指导意见,但并非全面放开。 最新情况是,不满足现有申报要求的房地产企业,如有其他某一非房业务板块占营收比例超30%的,也可以申报,但募资用途只能用于非房业务,并进行专户监管。另外,类平台项目也恢复审核,但来自地方政府的营业收入仍不能超50%。 非房占比超30%可申报去年10月份以后,政府对房地产的调控政策收紧,沪深交易所也先后发布了《关于试行房地产、产能过剩行业公司债券分类监管的函》(下称“监管函”),这至今仍是指导房地产企业发债的规范性文件。 当时两个交易所都对房地产、产能过剩行业分别采取了“基础范围+综合指标评价”、“产业政策+综合指标评价”的分类监管标准,并规定了房地产、煤炭和钢铁企业应合理审慎确定募集资金规模、明确募集资金用途及存续期披露安排。 最重要的一点是,明确房地产企业的公司债券募集资金不得用于购置土地。 近日,市场一直传言房地产企业发债即将放开。券商中国记者从多家券商获悉,交易所有了最新窗口指导,对房地产企业发债的限制略有松动,但并非全面放开。 此前,房地产企业发债也并不是全盘禁止,而是需参照交易所之前发布的监管函,要求较高。 近期,交易所新增放开了一个口子,那就是:如果房地产企业不满足现有申报要求,但有其他的某一非房地产业务板块占营业收入的比例超过了30%,也可以申报。不过募集资金用途依然不得用于购置土地,只能投向非房地产业务,并且需要进行专户监管。 类平台项目恢复审核此外,类平台债券项目一度收紧甚至暂停,近期交易所的最新指导意见也发生了变化,类平台项目恢复审核。 去年9月,监管层规定类平台公司在交易所发行公司债,要求不得承担地方政府融资的职能,并将类融资平台的发债审核标准进行调整,重点关注收入来自地方政府占比情况。较之此前参考营业收入或现金流这两条红线之一,变成必须看营业收入占比,即“双50%”变成“单50%”,发债门槛大幅提升。 据一家从事债券承销的券商透露,近期,交易所对类平台债券项目已经恢复审核,但仍要求发行人需要符合营业收入50%的要求。 也就是说,发行人最近三年的营业收入中来自所属地方政府的比例若超过50%,仍不能在交易所发债。不过符合条件的类平台项目则没问题,只是代建项目收入需要提供立项文件和银行流水;募集资金用途也没有新的限制,符合要求即可。 附《关于试行房地产、产能过剩行业公司债券分类监管的函》部分要点: 目前,交易所对房地产业债券项目采取“基础范围+综合指标评价“的分类监管标准,“基础范围”是房地产企业申报公司债券应当符合的基础条件,综合指标评价是对符合基础范围要求的房地产企业作进一步分类,根据指标将企业划分为正常类、关注类和风险类。 1.基础范围 发行人应资质良好、主体评级AA(对于私募债券发行人,可引用发行人其他公司债券或债务融资工具的相关有效期内的评级报告,不强制单独为此次发行出具评级报告)及以上并能够严格执行国家房地产行业政策和市场调控政策的以下类型的房地产企业: 1)境内外上市的房地产企业; 2)以房地产为主业的**企业; 3)省级政府(含直辖市)、省会城市、副省级城市及计划单列市的地方政府所属的房地产企业[2]([2]实际控制人为省级(含直辖市)、省会城市、副省级城市及计划单列市的政府及其组成部门); 4)中国房地产业协会排名前100名的其他民营非上市房地产企业。 鼓励和支持主要从事保障房建设等符合国家行业政策导向的房地产企业通过发行公司债券为项目建设进行融资。 对于存在以下情形的房地产企业不得发行公司债券: 1)报告期内违反“国办发〔2013〕17号”规定的重大违法违规行为,或经国土资源部门查处且尚未按规定整改; 2)房地产市场调控期间,在重点调控的热点城市存在竞拍“地价”哄抬地价等行为; 3)前次公司债券募集资金尚未使用完毕或者报告期内存在违规使用募集资金问题。 对因扰乱房地产市场秩序被住建部、国土资源部等主管部门查处的房地产企业,中介机构应当就相关事项进行核查并取得相应主管部门意见。 2.综合指标评价和遴选 对符合基础范围要求的房地产企业,通过综合指标评价作进一步遴选。房地产业综合指标如下:

根据上述综合指标,将房地产企业划分为正常类、关注类和风险类。其中,触发两项指标划分为关注类,触发三项指标以上(含三项)划分为风险类,其余划分为正常类。 来源:券商中国 |

新闻热线:0371-55617578